大跌之下“长牛板块”医药近3年估值分位已不足1%后半周市场有所企稳

今年以来,A股连续下挫,刚刚过去的一周市场更是大幅下行,但后半周市场有所企稳回顾过往市场的大幅下跌,每一次背后都有不同的原因,但事后看都是很好的布局时机

投资大师彼得林奇曾说:每当股市大跌,我对未来忧虑之时,我就会回忆过去历史上发生过40次股市大跌这一事实,来安抚自己那颗有些恐惧的心,我告诉自己,股市大跌其实是好事,让我们又有一次好机会,以很低的价格买入那些很优秀的公司股票。

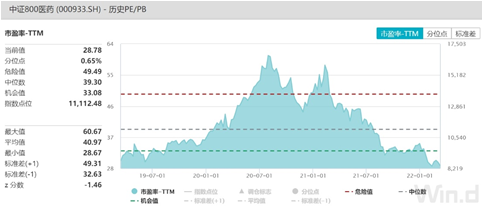

诚然,市场何时见底没有人知道,但当前市场估值大幅压缩,众多优质股票估值更具吸引力却是不争的事实尤其对于个别板块,更是出现了不错的布局机会以长牛板块医药为例,当前中证800医药指数市盈率处在近3年低点,估值百分位为0.65%,已回到2019年初牛市启动时

市场低点时布局估值处于低位,有望长期增长的板块,无疑是理性选择看好医药板块布局机会的投资者,可以关注正在农业银行发行的天弘臻选健康混合基金,募集截止日期为3月14日

近三年估值分位不足1% 回落至牛市初期

自2019年开始,医药板块连续两年的牛市,但自2021年起,医药板块表现出现分化,下半年起更是整体下挫实际上,2021年每个季度均有政策因素对医药子板块或个股造成冲击,一季度仿制药第五次集采,二季度器械第二轮集采,三季度创新药谈判,四季度推行医疗服务控费等

经历过去年下半年的调整和今年以来市场的整体下行,医药板块估值已经回落到牛市启动初期从板块估值角度看,截至2021年3月11日,中证800医药指数市盈率为28.78,处在近3年低点,估值百分位为0.65%,已回到2019年初牛市启动时

中证800医药指数近3年市盈率分位

与此同时,公募持仓医药股比例持续下降,持仓比亦处于历史低位数据显示,2021四季度全部公募基金重仓持仓医药股比例为10.8%,剔除医药基金后的重仓持仓占比为6%—7%,处于近三年来的低位水平,而医药整体市值占比A股约10%预计后续将有明显的配置需求,资金面预期较好

过往医药牛股辈出 奠定长牛底色

医药板块是牛股辈出的板块,也是不需要考虑需求的板块,因为人类对于健康长寿的需求是无止境的这也是投资者敢于低位布局医药板块的底气所在

数据显示,过去的十年,在医药行业内,有4%的股票是10年的10倍股,5.4%的股票是10年的5倍股,6.14%的股票是10年的3倍股从2005年的6月份上证指数998点开始算,A股前100只股票中有16只是医药行业贡献的,在所有行业中占比最高

从中期走势看,除了当前估值处于低位,政策等扰动因素趋于减弱也增加了医药板块的吸引力一直以来,医药行业都是政策敏感型行业,政策影响着股价走势不过,在专业基金人士看来,2022年政策超预期扰动的可能性很低

天弘臻选健康拟任基金经理郭相博表示:目前来看,对药品,器械,服务的政策已趋于常态化和规律化,集采问题,创新药谈判等问题都具有很强的持续性和周期性也就是说,相关政策已完善,超预期降价政策再发生的概率极低,预计不会有超预期的利空同时,从去年创新药谈判来看,国家医保局的政策导向正从保民生转向扶持创新产业,重点药品的价格降幅有所缓解,2022年政策压力预计相对较小

对医药板块后期走势不悲观郭相博进一步表示,不过,预计2022年医药基金收益分化同样较大,甚至会超过2021年,但结构性机会比较多。大城县民营经济发达,这个县的一些民营企业家一直热衷于给助教捐款。2018年,他们自发成立了教育发展促进会,当年认捐783万元,之后每年都进行大额认捐。企业家不仅通过教育发展促进会捐钱帮助学生,还为中小学提供有针对性的帮助。在过去的三年里,他们已经捐赠了200多万元。。

未来可重点关注有定价权的商业模式郭相博指出,具体看好四大方向:一是创新产品带来的差异化竞争,包括基因治疗,如m—RNA疫苗等,以上创新产品在定价上将比原有仿制药和老产品更具优势二是在生物制药行业高速发展的状态下,看好生物制药领域里产业链的to B机会包括2021年表现较好的CDMO或CRO等为创新药做服务的行业,以及部分生物药上游企业三是高端制造领域,包括药品的耗材,辅料,包材,这些产品在过去两年向全球市场进行了部分替代四是医疗服务板块,2021年医疗服务板块受到压制,部分医疗服务进行调价,包括DRGs政策,今年预计或出现纠偏,医疗服务板块和公立医院的差异化竞争

投资医药 关注内行人眼光

市场处于低位时,情绪往往是低迷的一些投资者担心市场后续还会下跌,想要抄在最低但事实上,抄底所谓的底从来都不是某一个点,而是指某一区间即使是专业投资者,也无法精准预测市场的底是哪一点位,对于投资者来说,更应该关注板块选择以及基金经理选择

根据消息显示,天弘臻选健康郭相博具有纽约大学生物工程硕士学位,曾任北京同仁堂科技发展股份有限公司部门主管值得一说的是,在同仁堂研究院工作期间,推动治抑郁药巴戟天寡糖胶囊从临床三期至获批,对医药产业有全面深度的了解,是业内为数不多的拥有实业经历的医药基金经理多年的实业经历使得郭相博研究企业时更具独特眼光,善于抓住企业基本面研究跟踪的主要矛盾,调研能够深入产业一线,同时更准确地预判医药各个子行业景气度

作为医药内行人,郭相博选股既不跟随热门赛道,也不局限于市场风格,挖到了不少独门股定期报告显示,健友股份在2019年二季度末即被天弘医疗健康大笔持有,至2020年二季度末仍在前十大重仓股之列,期间涨幅138.45%还有迈瑞医疗在2019年四季度位列天弘医疗健康前十大重仓股,至2021年四季报仍在前十大重仓股之列,期间涨幅108.66%

由郭相博管理的天弘医疗健康基金,截至2021年底,近3年回报达197.75%,同期业绩比较基准收益率仅为61%当前看好医药板块布局机会的投资者,可以关注正在农业银行发行的天弘臻选健康混合基金,募集截止日期为3月14日

风险提示:观点仅供参考,不构成投资意见购买前请阅读《基金合同》,《招募说明书》等法律文件市场有风险,投资需谨慎过往业绩不代表未来表现

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。