中国首部家庭信托市场研究报告:受访富裕人群认为老年生活需要储备的养老金均

2021年12月15日,建信信托与胡润研究院联合发布《让家庭信托走进千家万户——深耕家族信托2.0是时代》(China Family Legacy Wealth Management 2021)。这份80页的专业报告高度提炼融合了建信信托与胡润研究院本年度对于中国超高净值人群和富裕人群财富管理的专项研究,是中国首部家庭信托市场研究报告、建信信托普惠家庭信托首发实践的理论总结。

自2019年以来,建信信托与胡润百富连续三年联合打造“中国家族财富可持续发展系列报告”。与前两年报告有所不同的是,本年度报告在追踪企业家对家族信托需求变化的同时,将调研范围扩展至富裕人群,着重考察大众对财富管理的需求。

1.富裕人群对财富管理的热衷度三年上升9个百分点

我国富裕人群规模持续增长。《2020胡润财富报告》显示,中国拥有600万人民币资产的富裕家庭总资产达146万亿元,是中国2020年GDP总量的1.5倍。

财富规模扩大的同时,金融投资的需求也在不断释放,原因有两点:一是在房住不炒的政策引导下,房地产回归居住属性,投资属性逐渐淡化;二是受到教育“双减”等宏观政策的直接影响,富裕家庭有了更多的资金用于财富管理。富裕人群对于财富管理的热衷程度已达94%,体现为投资意识更积极,信心指数进一步提升。

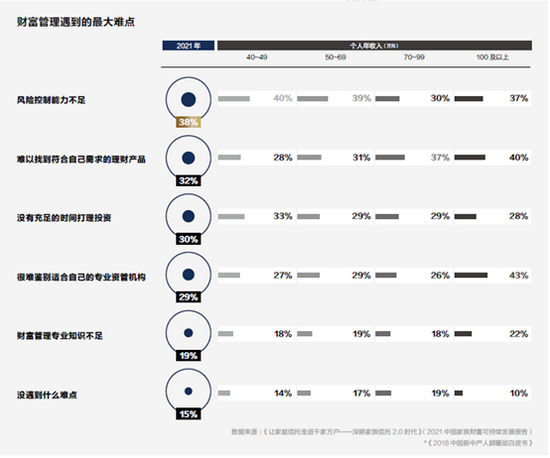

- 风险控制能力不足是家庭财富管理面临最大挑战

当前富裕家庭投资需求自我升级,家庭财富管理困境凸显。富裕人群在希望获得投资回报的同时,缺乏风险管理能力的矛盾较为突出。本次调研数据显示,38%的富裕人群认为自身的风险控制能力不足仍然是最大难点。此外,富裕家庭财富管理困境还包括难以找到符合自己需求的金融产品,很难选择适合自己的专业资管机构。

3.富裕家庭财富管理综合需求凸显:定制投资、定向传承、风险隔离

“资产稳健增长”是富裕人群财富管理的主要目的。数据显示,富裕人群对于投资收益的期待值范围为5%-7%,可持续增值成为富裕家庭财富管理的核心目标。研究发现,富裕人群对于“定制投资”(92%)、“定向传承”(88%)、“风险隔离”(85%)的综合需求较为明显。如何帮助这类家庭筹划家庭财富,满足其长期投资配置,是专业资管机构的使命。

4.富裕人群子女教育平均支出近160万元

子女教育是家庭永恒的话题。在子女成长阶段,富裕人群最为关注的依然是子女健康和学校教育。本年度调研数据显示,择校的热度大幅降低,已从2018年的35%降至17%。围绕子女教育问题,一线和新一线城市家庭更为关注子女的出国留学教育、兴趣培养和假期社会实践。而在出国留学方面,90s富裕人群热情度(2%)已大大低于80s(19%)。调研数据显示,家庭年均教育支出近10万元,子女教育全周期阶段的平均支出预计近160万元。现阶段,满足子女教育所需资金仍然为富裕人群家庭核心需求。

富裕人群对子女人生阶段整体规划意识较强,对保障子女利益以及定向给子女传承财富有内在需求。他们围绕子女每个重要的人生阶段,如接受教育、创业、结婚、生子等等,都会产生相应的财富管理诉求。九成富裕家庭表示对子女信托非常期待。现阶段,由于富裕人群对家庭信托的认知局限,“投资收益”仍然是富裕人群最看重的属性。值得注意的是,有经济实力(无养老金压力)的60s(年龄在50-60岁之间)也是子女信托的需求人群,他们希望子女信托能陪伴家中第三代健康成长。

6.富裕人群理想的养老金均值为 420万元

本次受访富裕人群认为老年生活需要储备的养老金均值为420 万元。安全感是理想养老生活的关键词,具体包括身体健康和轻松踏实两个维度。身体健康层面,富裕人群最为关注自我健康管理和医疗保障;精神层面,他们则最看重养老金的“保值增值”和“专款专用”。养老信托的资金独立性、受托支付、投资增值将对养老人群产生非常大的吸引力。

然而,富裕人群对于养老信托的认知还处于初级阶段,规划养老费用工具的选择更为单一且传统,养老信托的功能与优势有待于行业各方下大力气惠及大众。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。