空缺三月有余的招商证券总裁终于迎来了确定人选

空缺三月有余的招商证券总裁,终于迎来了确定人选新官上任三把火,金融老将,能否让最近几年来一直被压制的招商证券逆流而上,华丽转身呢

最近几天,招商证券发布公告称,公司董事会同意聘任吴忠敏为公司新任总裁这也意味着,空缺三月有余的总裁一职,终于迎来了确定性人选

2021年10月,招商证券发布公告称,原总裁熊剑涛申请辞去执行董事,总裁,首席信息官等全部职务,总裁一职将由公司董事长霍达代行此后,招商证券总裁一职便始终处于空缺状态

伴随着吴宗敏的入职,投资者翘首以盼,期待这位有着30年金融经验的老将,能带领公司改变一直以来高不成低不就的尴尬局面,逆流而上,趁着行业大洗牌的机会,华丽转身但是,依照招商证券目前的情况看,想要华丽转身恐非易事

01

高层频繁变动,局势安定需时日

2021年招商证券高管变动频繁,变动次数为历史所罕见据统计,2021年初至年末,招商证券一共发生6起高管变动,其中5起为离职变动以往年末,券商行业人员的流动很平常,但那都是发生在中层或中层以下人员的流动像招商证券这样,高层频繁变动的情况还是很罕见的

参照公司公告,2021年12月,在招商证券工作长达14年的副总裁吴光焰辞去公司副总裁职务,11月初,招商证券副总裁邓晓力到龄辞任后,公司原总裁,首席信息官熊剑涛,原投行分管副总裁谢继军,以及原董事粟健都在年内相继离任。

高层频繁变动,对于公司的影响不至于伤筋动骨,但是短期内还是有一定的冲击的首先,这些人员长期以来身居公司高位,指导公司的战略方向,离职后,新管理层还需要时间来熟悉公司的基本情况这会造成一定时间内,基层人员和中高层人员的协调性问题的存在

其次,新管理层是否引用以往的战略方针,或者指定新的战略方向,短期内不可避免的都会对公司的运营产生影响如果新管理层为了公司的稳定,继续引用老一套的战略方针,好处是能更快地度过磨合期,缺点则是无变革,公司的地位还会一如既往的高不成,低不就

但是,如果采取新的经营战略方针的话,短期内的阵痛是必须的这很考验管理层的智慧,对于公司来说,短期内受到一定的冲击,也将在所难免

再次,市场期望新官上任三把火,这位有着30年金融经验的老将能为招商证券带来新气象,带领公司华丽转身不过,现实恐怕离预期相去较远根据消息显示,这位新总裁虽然有着30年的金融经验,但是其工作经历多局限于保险行业,甚少有过证券业的经验

公开资料显示,吴宗敏曾在中国太平洋保险股份有限公司及下属公司担任多个职务,最后任职为中国太平洋保险股份有限公司副总裁其履历中看不到有过证券业的从业经历,这是否可以说,招商证券的这位新总裁,在证券业还是一位新手呢

所以,经历2021年高层的频繁变动,一大批熟悉公司管理的高层离职,短期内对于招商证券可能会有一定的冲击,而新任总裁在证券业的经验甚少,是否能带领公司逆势向上,还有待观察。值得一提的是,招商证券在基金公募中的布局分别持有博世拉基金和招商基金49%和45%的股份。受益于公募基金行业的大发展,两家基金公司的管理规模不断提升。

0 2

行业地位尴尬,各项业务不愠不火

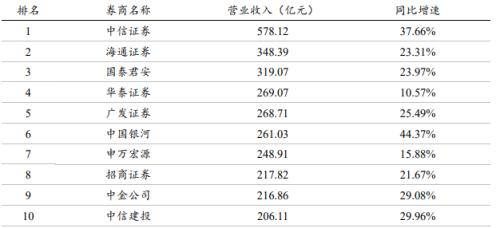

2021年前三季度,招商证券盈利能力持续上升,表现亮眼,但是相比行业CR5头部券商来说还是有一定的差距根据《每日财报》的统计,招商证券前三季度营业收入为217.8亿元,同比增长21.7%,归母净利润85亿元,同比+16.9%,但是其营收规模排名第8,处于中等偏少水平,净利润排名第6,无论是从营业收入还是从净利润来看,始终排不进行业前5名,其净利润甚至还不到行业龙头中信证券的一半 ,行业地位着实尴尬

根据中国证券业协会数据,2021年前三季度券商经纪业务,投行业务,资管业务,自营业务及其他业务净收入占总收入的比重分别为 32.07%,12.73%,6.72%,32.56%,15.91%,其中经纪,投行,资管业务成为2021年业绩增长的最大功臣所以单从营收以及净利润看似乎不太客观,如果从各业务结构来分析,就能窥一豹而知全局了

从经纪业务来看,上市券商2021年前三季经纪业务收入排名前五分别是中信证券,国泰君安,中国银河,广发证券,招商证券。招商基金非货币公募基金规模排名第8,股票型公募基金规模排名第3。招商证券勉强处于第一阵营,但是由于佣金率持续下行,经纪业务的竞争不断加剧,这块的利润未来几无大幅增长的概率,而且伴随着券商纷纷加大布局财富管理,一些投研能力好的券商有望继续扩大经纪业务的份额。公司中期报告显示,截至2021年6月末,博世拉基金非货币类公募基金规模排名第9,债券型公募基金规模排名第2。从投行业务来看,2021年前三季度券商投行业务收入排名前五分别是:中信证券,中金公司,中信建投,海通证券,华泰证券伴随着注册制改革的全面落地,未来投行业务有望极大推动券商的业绩,而招商证券在此项业务排名第9,同比增速持续下滑其实这也不是招商证券在投行业务的第一次下滑,2017年招商证券在IPO申报审核数量还是排名第一,此后几年却一直下滑,可见招商证券在投行业务的实力有待提高

从资管业务来看,由于资管新规影响,券商去通道化效果明显,龙头券商在资管业务竞争力持续提高,马太效应凸显资管业务以中信证券和广发证券占领导地位,二者收入显著高于其他券商,而招商证券在资管业务中排名第10,其收入仅为中信证券和广发证券的十分之一,可能并非没有机会,但是招商证券在此业务上追赶还需要努力

从自营业务看,截止2021年前三季度,自营业务收入排名前五的券商分别是:中信证券,中金公司,海通证券,华泰证券,国泰君安,而招商证券在此业务中排名第6,没有被落下太多不过,排名第一的中信证券自营业务收入超过招商证券80亿左右,但是招商证券同比增速却大幅上涨,虽然招商证券增速较快,但是无奈其基数还是太小

不过伴随着居民财富涌入权益市场以及全面注册制的到来,财富管理布局以及券商参控股的公募基金有望成为未来券商企业的看点,为券商贡献较多利润那么招商证券在参控股公募基金的表现如何呢

《每日财报》注意到,招商证券参控股的公募基金包括博时基金和招商基金,分别持有49%和45%的股权,以三季度非货币公募基金规模排名看,博时基金和招商基金分列第7,8位,较为靠前在参控股公募基金方面,除了广发证券,华泰证券,东方证券和中信证券之外,招商证券总算挤进了前五,这也算是万绿丛中一点红,总有个突出的业务了

招商证券在各个业务中,唯有经纪业务和参控股公募基金这两方面较为亮眼,其他各项业务基本跟头部券商相差甚大总体而言,其各项业务不温不火

伴随着居民财富涌入权益市场,财富管理将成为券商的新增长点招商证券在此重要时间点,却面临着高管频繁变动,以及临阵换帅的局面新官上任,能否让招商证券抓住机会,逆流而上我们拭目以待

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。