不动产家族信托的机遇与困境

自西周的“井田制”到近代的“土地革命”,拥有不动产对于中国人来说是一种财富的象征。中国人普遍安土重迁,不动产能带给人们特别的经济安全感,尤其是富裕人群,往往会将大量的财富用于购置不动产,力图给亲人后代更多的财富保障。近十几年间,中国的房产价格上涨超过200%,大量中国家庭资产配置中不动产占有很高的比重。

从“一代”购买持有房产,到如何将房地产安全传承至“二代”,这样的问题接踵而至,不动产家族信托的诞生让大家看到了希望。

信托业内首单不动产家族信托

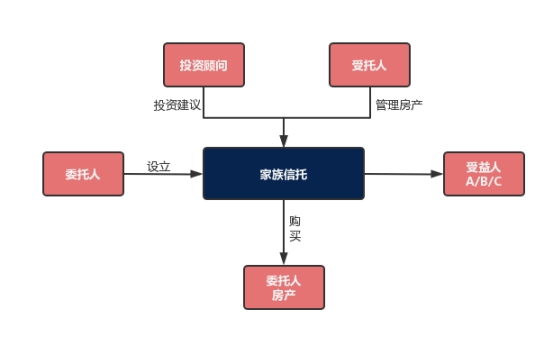

A女士早年在北京房价起飞前购置了十几套房产,既有住宅也有商铺,而现今这些不动产总价值已过亿元。这些房产均由A女士自己打理,每月租金收入已远大于自己和子女的总开销,生活无忧。但A女士却开始担忧,一方面想把房产留给儿女,但又担心儿女未来的婚姻出现问题,房屋产权会因离婚被分割。基于财富管理需求,A女士既希望隔离后辈婚姻风险对财产的分割影响,也想满足对于财产的保护与传承。交易结构图大致如下:

信托设计要点:

1.信托性质:单一资金家族信托

2.信托目的:婚姻风险隔离,财产定向传承

3.信托财产:十几套房产

4.信托当事人:委托人A女士,受益人直系血亲后代非配偶继承人,受托人某信托公司

5.其他参与人:投资顾问

6.信托利益分配:产生的租金收益定向分配至受益人

大致操作流程:

1.委托人出资设立单一资金信托,作为过桥资金。

2.信托公司利用资金信托购买委托人名下房产,交易环节涉及的交易税费实际由委托人承担。

3.信托存续期间,按公司持有不动产的税制缴纳各项税费。

不动产信托管理

不动产管理内容

1.日常维护。支付包括不限于物业、水电、修缮、清洁等各项费用。

2.交易管理,主要为不动产出租、出售的管理。因为信托在设立环节视不动产交易,需缴纳高昂的税费,而出售时同样视为交易,则会造成短期内两次交易,对于委托人来说成本过高。因此,在设立不动产家族信托后短期内不建议出售。此外,委托人设立不动产家族信托一般也不会闲置不动产,信托存续期间不动产会进行出租,因此承租人的选择、租赁合同的签署、租金的收取等均属于受托人的管理事项。

3.租金或出售款的运用管理。不动产在出租或出售后,信托财产会存在货币形态,因此这部分的信托财产仍需要进行相应的资产配置管理,做到保值增值。

管理方式

根据受托人对于信托财产的管理权利设定,可分为事务管理和主动管理。

1.事务管理。实践中,信托公司在设立不动产家族信托时会选择事务管理,通过信托文件约定委托人将不动产的管理决策权授权至自己信任的家族企业或家族成员行使。

2.主动管理。从受托人角度看,通常受托人不会采用主动管理方式,即放弃不动产的管理决策权。但当委托人去世且受益人为限制行为能力人或无民事行为能力人时,则选择由受托人主动管理,避免在极端情况下,不动产处于无人管理的状态。但需注意的是,若受托人承担不动产出租、出售的主动管理职责时,建议在信托合同中事先约定明确,选择信誉高、经营管理能力高的不动产中介公司担当管理顾问。

不动产家族信托的困境

近年,家族信托成井喷式增长的态势,但绝大部分仍为资金型家族信托,不动产家族仅占有1%不到的市场份额。主要受制原因为两方面,一方面是过户登记障碍,另一方面为税费高昂的障碍。

根据《信托法》规定“设立信托,对于信托财产,有关法律、行政法规规定应当办理登记手续的,应当依法办理信托登记。”《民法典》规定“不动产物权的设立、变更、转让和消灭,经依法登记,发生效力;未经登记,不发生效力,但是法律另有规定的除外。”。因此,不动产家族信托要真正的产生效力,必须办理房产变更登记手续,即委托人必须将房产变更至受托人名下,但《不动产登记暂行条例》中并未规定将信托合同作为房产变更登记依据的情形。加之,信托财产登记制度不完善,导致实践中很难将需要办理信托登记的财产开展信托财产登记事宜。

另外,不动产家族信托在设立环节视同为交易过户,而目前的税收制度下设立不动产信托面临高昂的税收成本。当委托人为自然人时,涉及到增值税及附加、个人所得税、土地增值税、印花税;受托人涉及到契税、印花税。个人所得税一般在20%,而土地增值税以转让房地产取得的收入减除法定扣除项目金额后的增值额作为计税依据,增值额大于20%未超过50%的部分,税率为30%,增值额超过200%的部分,则要按60%的税率进行征税。

在信托存续期间,不动产的持有人为信托公司,属于企业法人持有不动产,则每年还需缴纳0.84%的房产税。受托人在出售不动产时,还需承担增值税、城市维护建设税、教育附加税、土地增值税、企业所得税、印花税等。

因此不动产家族信托虽然有广阔的市场,但面临这两大障碍时让人望而却步,有效设立的更是寥寥无几。对于高净值客户来说,一方面是不动产家族信托的财产保护和传承功能的迫切需求,另一方面是需要支付高昂的税收成本。这样的挑战不只要有当下的勇气与决心,还需要对久远财富管理的认知和智慧。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。