外资加码布局中国绿色主题,明年全球新能源车销量或再涨40%

外资加码布局中国绿色主题,明年全球新能源车销量或再涨40%

作者:周艾琳

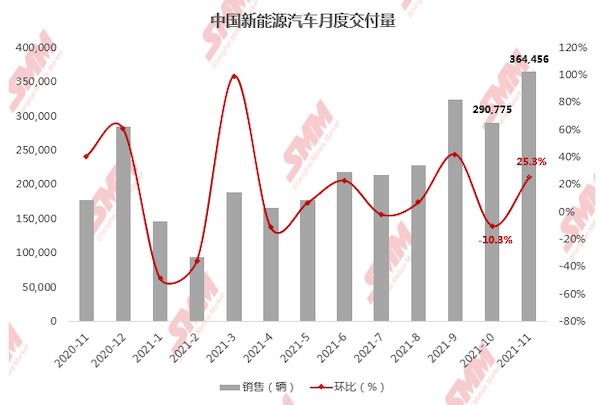

全球明年电动车销量将再攀升30%~40%,全年达800万~900万辆,中国电动车销量预计达400万辆。

全球投资机构对“绿色主题”趋之若鹜,各界预计全球明年电动车销量将再攀升30%~40%,全年达800万~900万辆,且中、美两国将成为主力,中国电动车销量预计达400万辆。

由于中国股市聚集了大量相关上市公司,国际投资者也持续增配。不过,原材料价格上涨、技术革新等都为行业带来不确定性。究竟2022年外资将如何布局中国的绿色主题?

淡马锡旗下富敦投资管理有限公司资深股票分析师张伟对第一财经记者表示,若特斯拉德国工厂顺利投产、美国通过《建设美好未来》(BuildBackBetter)刺激法案,那2022年全年新能源车销量预计达到850万辆左右,未来尤其看好国产自主品牌的发展。在中游环节,投资电池龙头仍是初期阶段抵御技术不确定性的最好策略。而在四大主材方面,隔膜预计仍是明年最紧缺的环节。

特斯拉德国工厂和美国销量是关键

今年全球电动车呈现出“越涨越买”的态势,足见“绿色革命”的猛烈势头。

各大机构认为,成本问题将被较长的汽车产业链和终端消费者消化。瑞信亚太区汽车行业研究联席主管王斌对记者称,主要芯片封装基地之一的马来西亚的疫情趋于和缓,预计芯片的供应会大幅复苏。尽管近期整车有涨价迹象,但价格相较前几年仍大幅下降。以理想汽车为例,去年年底只有20家店,今年年底已接近200家,增加10倍,大量新店的成立促成了销售扩张。瑞信预计,到2025年,新能源车预计会达到25%的渗透率,到2030年将达50%。

此外,特斯拉德国工厂何时投产也是关键。张伟提及,若工厂因生态或环保等问题延迟投产,对中国和欧洲的产量或都将造成影响,目前该事件仍存在变数。他预计,随着补贴的逐步减少,欧洲明年新能源车销量或达240万~250万辆,较今年增长14%~20%。再加上中国和美国分别30%~40%的增长,全球明年销量或达850万辆。

公开信息显示,此前由于德国超级工厂再遭环保组织投诉,工厂的投产日期再次延迟至12月底,原本计划于2019年年底投产,预计产能50万辆。ModelY将成为主力车型,但工厂投产的一拖再拖直接影响了全球的产能分配,也给了老牌车企追赶的余地。根据特斯拉二季度财报披露的信息,加州工厂的总产能为60万辆,上海工厂的产能则大于45万辆。柏林超级工厂的推进时间仅落后上海工厂1年不到,而上海工厂早在2019年就已开始量产,今年下半年上海工厂的产量升至4万辆左右,10月交付量为54391辆,其中国内销量13725辆,出口40666辆。

加码中国本土车企品牌

除了已经极具品牌力且定价较高的中国“造车新势力”,机构亦看好其他中国本土品牌的发展前景。

“这一轮显然是合资品牌速度慢了,今年推出的车型甚少,销售渠道网络都未到位。”张伟称,由于本土品牌起步早,品牌形象深入人心,而合资品牌推出的电动车不少是“油改电”平台,车型与早前相差无几,智能化水平也有待提高,对终端消费者需求的反应较慢。

多位机构人士对记者表示,若要按优势排序,应该是中国私营车企、国有车企、合资车企。

交银国际新能源行业分析师陈庆对记者表示,未来新能源汽车渗透提升、智能汽车发展和自主品牌崛起仍将是主旋律。自主品牌将推出更多A级新能源汽车和插电式混合动力汽车,带动整体渗透率接近甚至超过20%,提前实现中国的2025年目标。经过多年的投资和技术研发,预计自主品牌将在2022年进入收成期。看好新车型周期强劲的自主品牌,尤其是在新能源汽车领域。该机构对长城汽车、吉利汽车、广汽集团、中升控股等给予买入评级。

瑞信预计,2025年中国的第三、第四级自动驾驶渗透率会大幅提高约17%,到2030年会有更高的增长,支撑因素在于:成本大幅下降、中国不断发展基础设施包括路边的智能终端建设、5G通信网络以及高精地图,这都有助于自动驾驶的发展。

抱紧电池龙头

电池的成本大约占电动汽车的三分之一,其他成本则来自底盘、内外部、电动、电动马达、车身等,电池环节的投资至关重要。

记者获悉,此前摩根士丹利内部建立全球电池投资组合,并聚集了25位来自北美、欧洲和亚洲的股票分析师进行研究。

在中国市场,宁德时代无疑是电池王者,尽管高估值始终备受争议,但国际投资者仍愿意采取“抱紧龙头”的策略。张伟对记者表示,在渗透率提升初期,就电池环节而言,尽管龙二、龙三看似估值更便宜,但其实看似更贵的龙头反而更安全。就成本把控力来说,今年原材料成本飙升,电芯成本大涨近40%,但龙头企业有能力感知市场的涨价趋势和供给短缺环节,并会提前近半年采购很多材料,甚至可以买掉整个市场一半的材料,或与电解液等供应商签署长协以锁定价格。

此外,目前电池技术仍在快速迭代,“头部电池企业的研发投入遥遥领先,每年高达50亿~60亿元,而龙二、龙三可能仅不足十亿元。未来的钠离子电池一旦推出,整个电池成本就会下降20%~30%。此后还会推出半固态电池、固态电池。龙头的研发投入将使其能够更好地把握技术变革带来的新机会。”他称。

财报数据显示,三季度虽然上游原材料价格持续大涨,但是宁德时代似乎受到的影响不大,毛利率达到27.9%。对比同类公司:亿纬锂能三季度归母净利润环比下降14.98%,毛利率为21.55%,环比二季度下降2.4个百分点;欣旺达三季度归母净利润同比下滑88.81%,环比下降89.36%,毛利率为21.55%,环比二季度下降1.89个百分点。

关注原材料价格变化和技术发展

除了电池本身,未来锂电主材的价格变化和技术革新是投资机构关注的重点。

锂电池的四大主材是正极、负极、电解液、隔膜,今年由于供不应求、能耗双控、设备短缺等问题而价格飙升,但2022年的供需格局将出现较大变化。布局供给趋紧的环节仍是核心。

最偏紧的环节仍是隔膜。张伟称,受限于设备产能,日本企业的大量产能都被中国隔膜龙头提前预订,其他企业扩产没那么快,所以隔膜还是四大主材里面最缺的一环,而正极、负极供需将慢慢回到一个均衡水平,电解液或出现过剩。

变化最大的环节则是负极。由于负极材料石墨化是高耗能行业,在能耗双控背景下,地方政府审批慢、扩产受限,导致负极一度供给趋紧。但张伟表示,近期中央经济工作会议指出,要科学考核,新增可再生能源和原料用能不纳入能源消费总量控制,防止简单层层分解。从新能源车角度看,此前受到能耗指标考核控制较严格的排序为负极gt;正极(三元amp;铁锂)gt;铜箔。

此外,未来几年的技术变革也被密切关注,例如半固态、固态电池的发展前景,技术变化不仅将影响电池成本和能量密度等,也将影响整车续航里程,更将影响各大主材的供需格局。

例如,日前卫蓝新能源承诺2022年~2025年期间向当升科技采购总量不低于25000吨固态锂电材料。双方一致同意在高镍多元材料、富锂锰基材料、钴酸锂、磷酸铁锂、磷酸锰铁锂等锂电前沿技术领域加强交流与合作。这是半固态电池发展的重要一步。

张伟表示,半固态电池的发展会大幅提高能量密度和安全性。“在三元体系内,中国做方形电池的企业可以用它来对抗圆柱的4680电池,其正极变化不大,隔膜则会用新的材料,目前只有中国隔膜龙头能够量产;负极相对变化较大,会用硅碳负极再加锂,或直接用全锂金属负极;电解液会基本不需要。”

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。