根据美国市场调查公司(士兰微)ICInsights在2021年发布的不同圆片尺寸集成电路芯片制造企业的产能排名

作为A股半导体行业老将,杭州士兰微电子股份有限公司行事颇为低调最近一年多以来,公司均未接受机构调研,最近一次投资者互动平台上的交流停留在2021年7月

数据显示,年初至今,关于公司基本面分析的研报已有十余则。消息面上同样不平静,继董监高宣布计划减持不超过1355万股后,公司公布了最新业绩预告:

2021年,公司归母净利润将同比增加14.5亿元到14.64亿元,同比增加2145%到2165%,扣非净利润同比增加9.36亿元到9.49亿元,有望创下上市以来业绩新高。

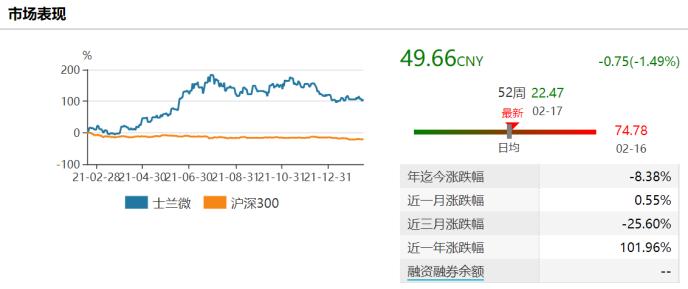

不过,利好消息对股价的提振作用有限,截至2月16日,今年以来士兰微在二级市场上已累计下滑8.38%。

公开资料显示,士兰微成立于1997年9月,总部位于浙江杭州,2003年3月成为中国第一家上市的集成电路厂商,主营业务包括集成电路,半导体分立器件,发光二极管产品三大业务板块,客户包含了小米,海康,大华,美的,格力,LG等品牌厂商。

公司实际控制人为陈向东,范伟宏,郑少波,江忠永,罗华兵,宋卫权,陈国华,七位创始人共持有39.14%的股份七人长期从事集成电路设计和半导体相关产品制造,经营理念一致,股权结构稳定

梳理过往业绩,2011年至2020年,士兰微营收从15.46亿元上升至42.8亿元,但归母净利润均未超过2亿元,最高的一年也仅有1.7亿元,扣非净利润表现波动,其中有四年出现亏损。

士兰微对此向《投资者网》解释称:公司采用IDM模式,有比较偏重的资产属性,其利润的波动跟公司所处的发展阶段有较强的关联性,前些年公司在产品技术研发,产线建设等方面持续进行高强度的投入,导致各项成本费用增加较快,而收入结构的改善和收入增长需要一个较长的过程才能体现总体来看前期的投入已经逐步取得成效

2016年至2020年,士兰微固定资产累计折旧额从11.26亿元涨至21.42亿元,2021年上半年末达到23.34亿元。

与之相对应的是,2016年至2020年,公司研发支出从2.4亿元增加到4.9亿元,年均研发费用占比营收超10%,2021年前三季度,研发投入为4.05亿元,研发费用率7.76%。

由于项目建设加快,新产线爬坡,人员支出等管理费用增加较多,公司业绩受到冲击2020年,公司归母净利润和扣非净利润分别为6760万元和—2351万元

高研发是否存在后遗症

目前,国内IDM模式的企业业绩增速普遍表现一般,不及其他经营模式的厂商。

但从长远来看,我国拥有超过全球半导体市场一半的规模,而全球集成电路市场的60%依然由IDM厂商所掌握,在国产替代的背景下,国内IDM厂商将迎来新的机遇。支撑士兰微有底气“高价”定增的,是上市公司良好的财务表现。2021年上半年,士兰微营收308亿元,同比增长905%;净利润31亿元,同比增长13052%,扣非后净利润02亿元,同比增长17998.07%,即增长约180倍。

集邦咨询数据显示,国内2019年IGBT市场规模为153亿元,受益于包括新能源汽车,光伏储能等下游需求快速来量,2025年国内IGBT市场规模有望达到522亿元,2018—2025年复合增长率为19%。

MEMS传感器方面,根据华经产业研究院数据,2020年国内MEMS 行业市场规模为736.7亿元,预计2023年达到1270.6 亿元,2020—2023 年复合增长率为19.9%。

从士兰微的研发进度来看,公司似乎野心不小,不仅谋求产能优势与先发优势,在产品种类和研发技术上也不甘人后。

根据美国市场调查公司 IC Insights 在2021年发布的不同圆片尺寸集成电路芯片制造企业的产能排名,在6英寸及以下 的芯片制造企业中,士兰微生产规模居全球第二位。

根据公告,士兰微的5英寸,6英寸,8英寸晶圆产能共计312万片/年,已明确在建的产能为24万片/年,12英寸厂已投产,预计年产24万片/年。

不过,高研发投入也带来了一些拖累如在毛利率方面,2019年,2020年及2021年前三季度,士兰微毛利率分别为19.5%,22.5%,32.8%,而同样采用IDM模式的华润微更占优势,毛利率高出士兰微3至5个百分点

士兰微告诉《投资者网》:2021年,国内集成电路半导体行业进入了快速发展期士兰微继续在特色工艺平台建设,新技术新产品开发,与战略级大客户合作等方面加大投入,公司主要产品收入大幅度增长伴随着公司产能进一步释放以及产品结构加快调整,预计今后公司营收还将继续保持较快增长

2021年,公司预计归母净利润将同比增加14.5亿元到14.64亿元,同比增加2145%到2165%,扣非净利润同比增加9.36亿元到9.49亿元。

研究机构对此分析,2021年公司产能稳步爬坡,同时在新能源汽车,光伏等市场取得突破,产品综合毛利率显著改善,控股子公司士兰集昕8寸线基本保持满产,士兰明芯LED 芯片生产线高产,均实现全年盈利。

其它方面,2021年,公司持有的其他非流动金融资产增值较多:参股公司安路科技登陆科创板上市,净利润因此增加5.34亿元,视芯科技2021年引入外部投资者,净利润增加5229万元。

民生证券表示,剔除非经常损益影响后,公司2021年第四季度扣非净利2.25—2.4亿元,中值环比—18.75%,环比略有下降主要因研发费用等增加。。

短期利空消息扰动

二级市场方面,士兰微股价在2021年一路震荡上扬,并在7月27日最高见74.78元,在创下历史高点后,股价在高位震荡横盘了三个多月2021年11月中旬之后开启阴跌模式,股价从70元/股下滑至最低时的48元/股

截至2月16日收盘,该股报49.66元/股,市值703亿元,滚动市盈率93.6倍。

另一方面,机构也在减持截至2021年年末,基金机构对公司的合计持股为1.26亿股,相比2021年一季度末的1.87亿股减少约0.6亿股

此外,2021年11月士兰微发布公告,控股股东士兰控股及其一致行动人陈向东,范伟宏,郑少波,江忠永,罗华兵,宋卫权,陈国华,董事,副总经理李志刚,财务总监,董事会秘书陈越计划在6个月内,以集中竞价方式合计减持不超过1355万股,不超过总股本的0.95%。

不知是否因为近几个月股价调整较大,上述减持计划进度缓慢《投资者网》梳理公告发现,截至目前,仅有副总经理李志刚完成减持20万股

值得注意的是,今年3月末,士兰微即将迎来限售股解禁,解禁股数为2166万股,占总股本1.53%。

2021年9月,士兰微完成定增募资11.22亿元,用于8英寸集成电路芯片生产线二期项目和偿还上市公司银行贷款彼时的定增发行价格51.8元/股,发行对象为中国华融,博时基金,UBS AG,大家资产,诺德基金,景顺长城等6名投资者,锁定期为6个月对这批参与定增的投资者来说,其所持股份目前已处于浮亏状态

总体来看去年公司的股价保持了较好的涨幅市场的股价有其运行的规律,影响股价的因素是多样性,相信市场投资者会作出正确的判断士兰微向《投资者网》回应称

针对股东减持及限售股解禁的问题,公司表示:在士兰微长期的发展过程中,管理团队和控股股东及其一致行动人一贯支持企业的发展因为各自的需要在合法合规的前提下计划对所持股票进行一定量的减持合乎常理,市场投资者应理性看待相信参与公司定增的投资者是看好士兰微长期发展前景,他们会根据自身的情况作出合理的安排

虽受短期利空消息扰动,也有机构依然看好公司长远发展前景。

方正证券表示,预计公司2021—2023年营收73亿元,100.4亿元,120.4亿元,结合金融资产公允价值增加等非经常性损益的不可持续性,预计公司2021—2023年归母净利润14.8亿元,15.8亿元,19.8亿元,维持推荐评级其同时提示:公司或面临行业竞争加剧,产能爬坡进度不及预期,行业景气度下行的风险

为了彰显公司对业绩的长期发展信心,士兰微十余年来首次推出股权激励2021年12月公司向2419核心技术骨干授予2003.25万股,行权价格为51.27元/股根据此次激励的业绩目标,公司2021—2024四年累积营收相较2020年将增长767%

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。